(报告出品方:方正证券)

1. 三元正极:锂电池的核心

正极材料是锂电池的重要组成部分

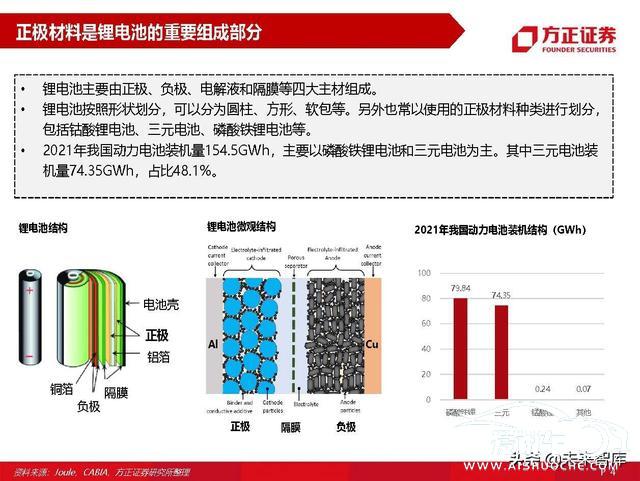

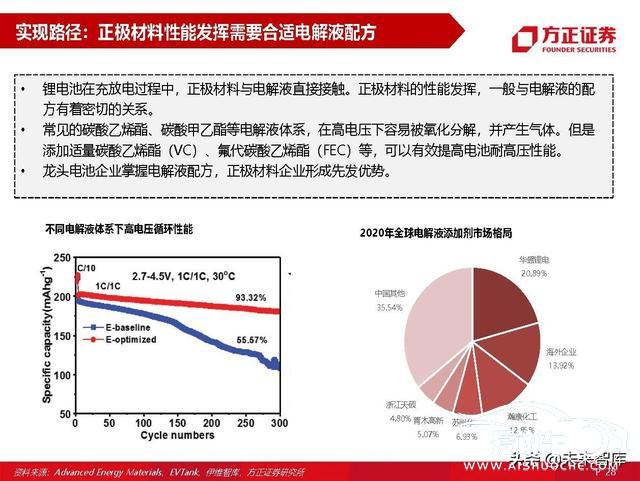

锂电池主要由正极。负极。电解液和隔膜等四大主材组成。锂电池按照形状划分。可以分为圆柱。方形。软包等。另外也常以使用的正极材料种类进行划分。 包括钴酸锂电池。三元电池。磷酸铁锂电池等。 2021年我国动力电池装机量154.5GWh。主要以磷酸铁锂电池和三元电池为主。其中三元电池装 机量74.35GWh。占比48.1%。

三元正极市场高速增长

随着新能源汽车销量高速增长。以及电动工具等市场稳定增长。三元正极材料出货量持续保持高 速增长。 2021年国内正极材料出货量合计超过100万吨。达到109.4万吨。同比增长98.5%。 2021年国内三元正极材料出货量42.2万吨。同比增长79.6%。

三元正极材料占电芯成本比例过半

正极材料是锂电池的核心组成部分。对锂电池的很多核心性能指标都有直接影响。包括容量。寿 命。倍率。安全性等。通常锂电池中的可脱嵌锂离子。都源自正极活性物质。 成本方面。正极占比过半。我们以5系三元电池为模型。并结合上海有色网的主要材料报价。对5 系三元电池进行成本拆分。目前正极材料占电芯的成本达到60%左右。

正极材料多技术路线并存

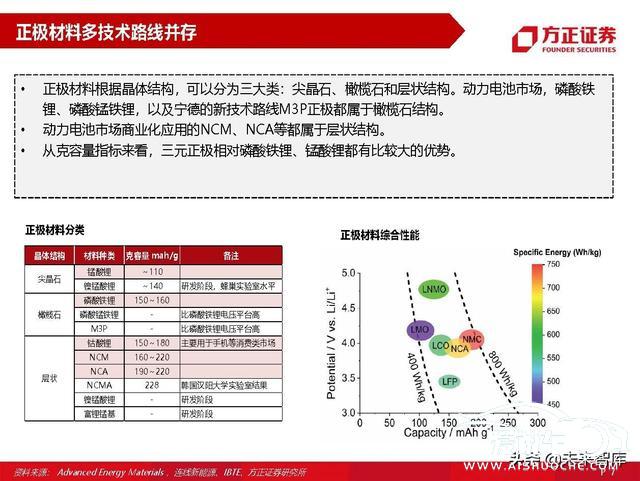

正极材料根据晶体结构。可以分为三大类:尖晶石。橄榄石和层状结构。动力电池市场。磷酸铁 锂。磷酸锰铁锂。以及宁德的新技术路线M3P正极都属于橄榄石结构。 动力电池市场商业化应用的NCM。NCA等都属于层状结构。 从克容量指标来看。三元正极相对磷酸铁锂。锰酸锂都有比较大的优势。

三元正极性能仍有较大提升空间

磷酸铁锂正极材料理论容量为170mAh/g。目前产业化已经能做到超过156mAh/g。实际值/理论 值达到92%。磷酸铁锂将继续精益求精。 目前商业化的三元5系和6系。克容量可以达到180mAh/g左右。实际值/理论值仅有65%。目前商业化的三元8系正极克容量约为200mAh/g。实际值/理论值也仅有72%。

加速产品迭代

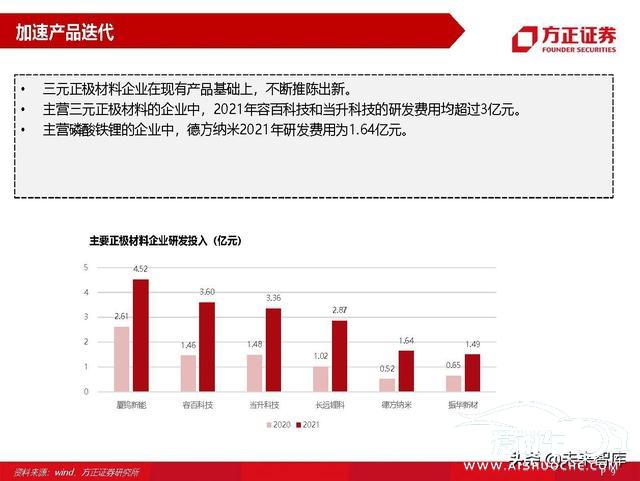

三元正极材料企业在现有产品基础上。不断推陈出新。主营三元正极材料的企业中。2021年容百科技和当升科技的研发费用均超过3亿元。 主营磷酸铁锂的企业中。德方纳米2021年研发费用为1.64亿元。

2. 三元正极三大发展方向

三元正极三大趋势

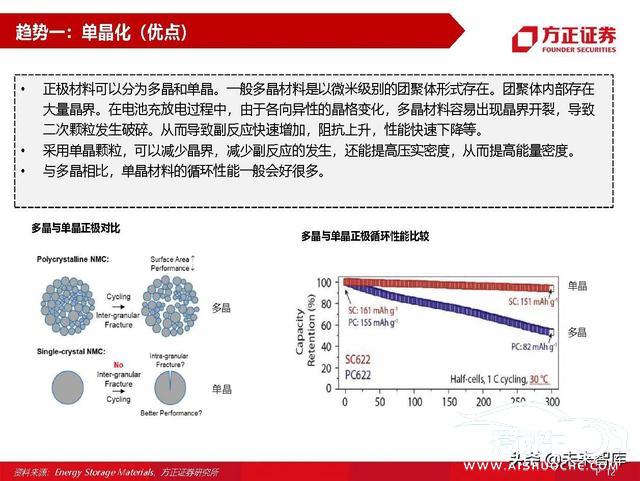

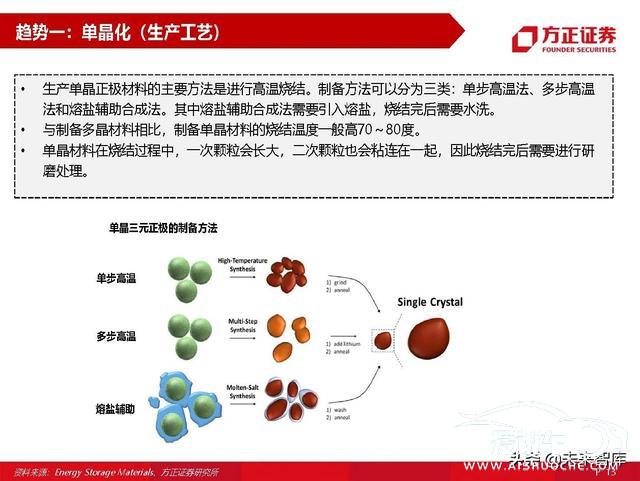

趋势一:单晶化(优点)

正极材料可以分为多晶和单晶。一般多晶材料是以微米级别的团聚体形式存在。团聚体内部存在 大量晶界。在电池充放电过程中。由于各向异性的晶格变化。多晶材料容易出现晶界开裂。导致 二次颗粒发生破碎。从而导致副反应快速增加。阻抗上升。性能快速下降等。采用单晶颗粒。可以减少晶界。减少副反应的发生。还能提高压实密度。从而提高能量密度。与多晶相比。单晶材料的循环性能一般会好很多。

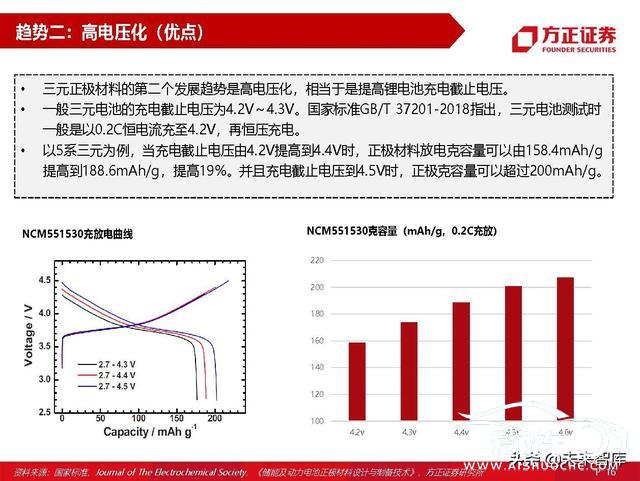

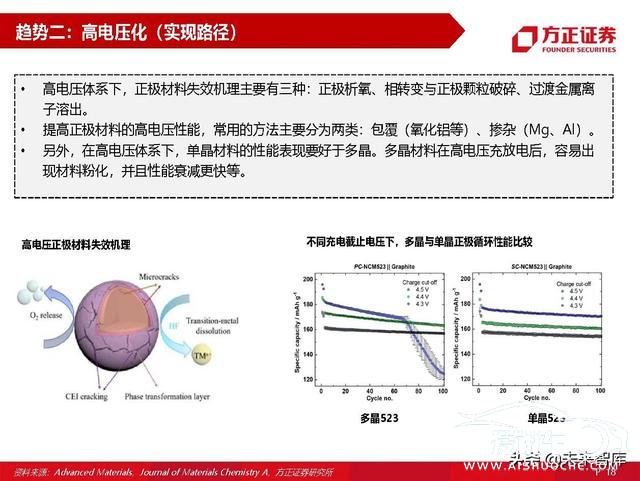

趋势二:高电压化(优点)

三元正极材料的第二个发展趋势是高电压化。相当于是提高锂电池充电截止电压。 一般三元电池的充电截止电压为4.2V~4.3V。国家标准GB/T 37201-2018指出。三元电池测试时 一般是以0.2C恒电流充至4.2V。再恒压充电。以5系三元为例。当充电截止电压由4.2V提高到4.4V时。正极材料放电克容量可以由158.4mAh/g 提高到188.6mAh/g。提高19%。并且充电截止电压到4.5V时。正极克容量可以超过200mAh/g。

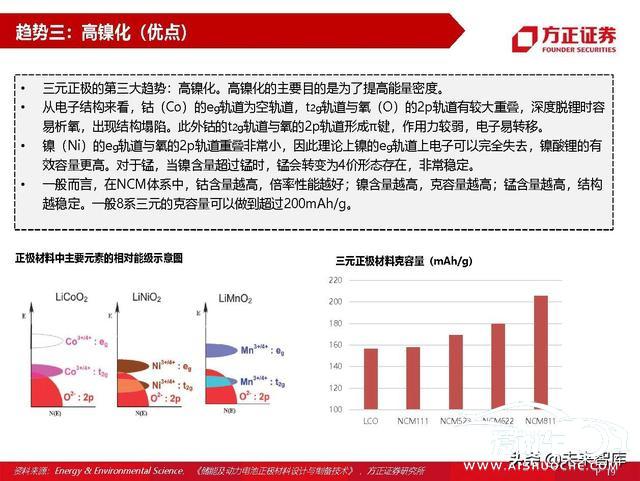

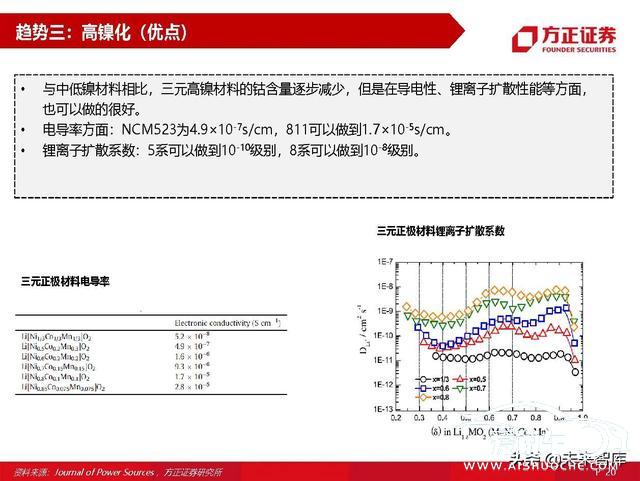

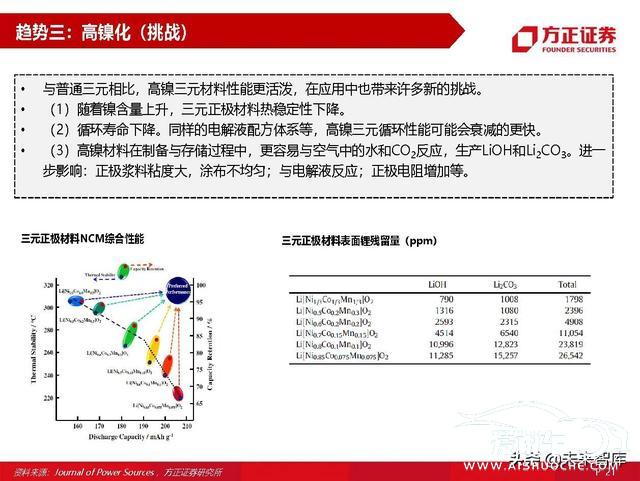

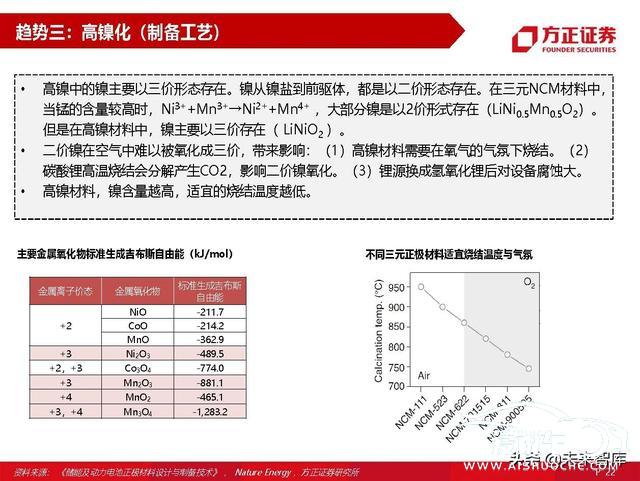

趋势三:高镍化(优点)

三元正极的第三大趋势:高镍化。高镍化的主要目的是为了提高能量密度。 从电子结构来看。钴(Co)的eg轨道为空轨道。t2g轨道与氧(O)的2p轨道有较大重叠。深度脱锂时容 易析氧。出现结构塌陷。此外钴的t2g轨道与氧的2p轨道形成π键。作用力较弱。电子易转移。镍(Ni)的eg轨道与氧的2p轨道重叠非常小。因此理论上镍的eg轨道上电子可以完全失去。镍酸锂的有 效容量更高。对于锰。当镍含量超过锰时。锰会转变为4价形态存在。非常稳定。一般而言。在NCM体系中。钴含量越高。倍率性能越好;镍含量越高。克容量越高;锰含量越高。结构 越稳定。一般8系三元的克容量可以做到超过200mAh/g。

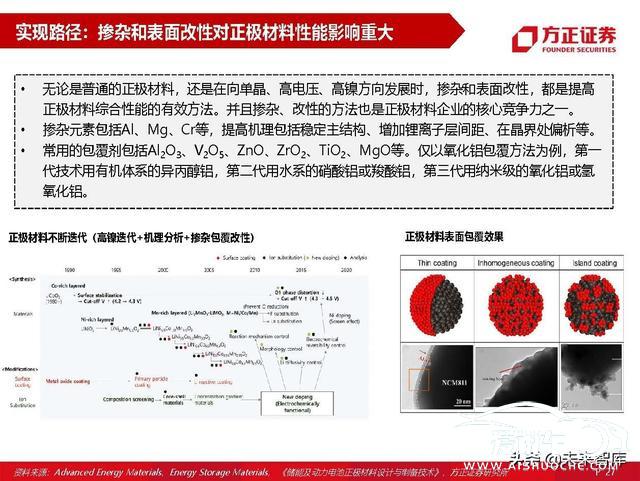

实现路径:掺杂和表面改性对正极材料性能影响重大

无论是普通的正极材料。还是在向单晶。高电压。高镍方向发展时。掺杂和表面改性。都是提高 正极材料综合性能的有效方法。并且掺杂。改性的方法也是正极材料企业的核心竞争力之一。掺杂元素包括Al。Mg。Cr等。提高机理包括稳定主结构。增加锂离子层间距。在晶界处偏析等。

常用的包覆剂包括Al2O3。V2O5。ZnO。ZrO2。TiO2。MgO等。仅以氧化铝包覆方法为例。第一 代技术用有机体系的异丙醇铝。第二代用水系的硝酸铝或羧酸铝。第三代用纳米级的氧化铝或氢 氧化铝。

国内两大方向对比:中镍高电压。高镍

国内三元正极的两个发展方向存在一定的竞争:中镍高电压和高镍(常规电压)。从能量密度指标上来看。对于中镍高电压6系产品。充电截止电压4.4V。6系正极材料的能量密度 可以做到接近镍83的水平。 从热稳定性指标上来看。中镍高电压产品一般好于高镍。622充电电压到4.5V。热分解温度比811 高。放热量比811小。

海外:核壳结构+NCMA

三元正极除了国内常规的单晶。中镍高电压。高镍等。海外也在推核壳结构和四元NCMA。 正极材料表面改性一般是包覆。但是普通的包覆容易损失克容量。可以升级为核壳结构。也可进 一步升级为梯度材料。新的结构体系。对于生产工艺和生产成本提出了更高的要求。 LG推出NCMA。根据韩国汉阳大学发布的结果来看。(1)从NCA89到NCM90。钴含量由10% 下降到5%。循环性能更好。(2)NCMA89可以理解为对NCM90进行改性。铝掺杂比例为1%。(报告来源:未来智库)

3. 三元正极下一代技术:无钴。富锂锰基等

三元正极下一代技术

三元正极方向技术不断迭代。随着三元正极材料在高电压。高镍方向技术成熟。三元正极下一代 产品可能是无钴。或者富锂锰基等。

无钴:镍锰酸锂(NM。尖晶石型 + 层状结构)

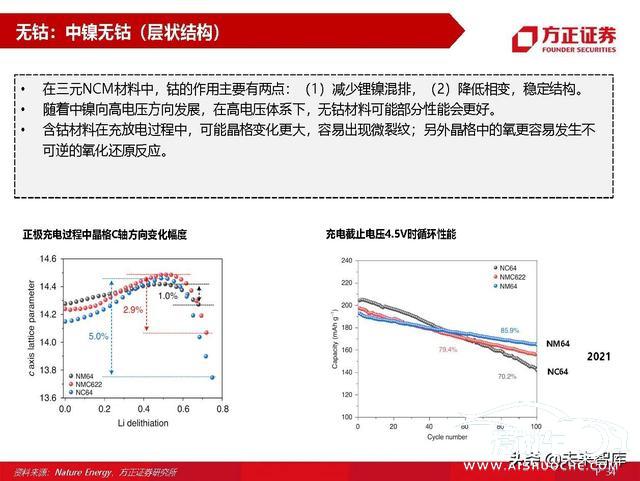

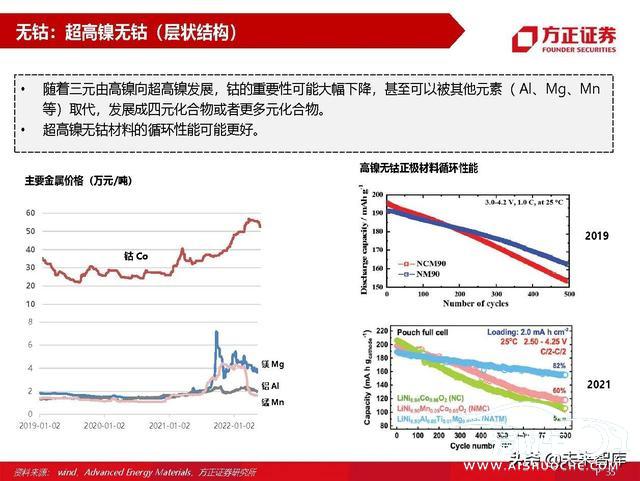

镍锰酸锂从晶体结构上来分。可以分为两类:尖晶石型和层状结构。 第一种:对尖晶石型的锰酸锂(LiMn2O4)进行镍掺杂。可以形成尖晶石型的镍锰酸锂。其常见的 化学式结构为LiNi0.5Mn1.5O4。与锰酸锂相比。理论克容量不变。并且需要高电压发挥性能。 另外一种镍锰酸锂是层状结构。相当于在现有三元NCM正极制备过程中不加入钴源。包括中镍无 钴。高镍无钴。超高镍无钴等。

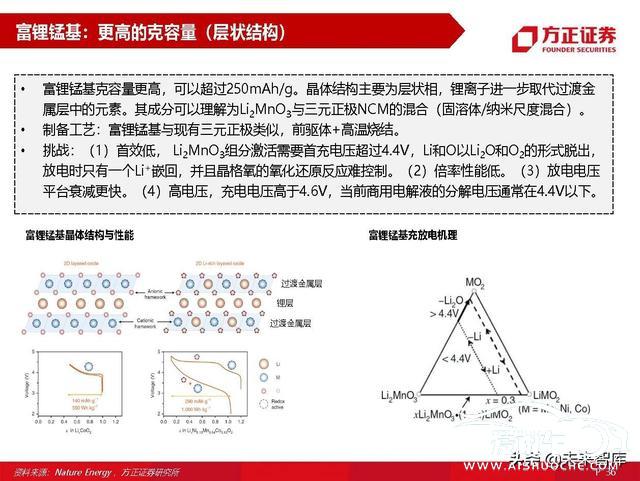

富锂锰基:更高的克容量(层状结构)

富锂锰基克容量更高。可以超过250mAh/g。晶体结构主要为层状相。锂离子进一步取代过渡金 属层中的元素。其成分可以理解为Li2MnO3与三元正极NCM的混合(固溶体/纳米尺度混合)。制备工艺:富锂锰基与现有三元正极类似。前驱体+高温烧结。挑战:(1)首效低。 Li2MnO3组分激活需要首充电压超过4.4V。Li和O以Li2O和O2的形式脱出。 放电时只有一个Li+嵌回。并且晶格氧的氧化还原反应难控制。(2)倍率性能低。(3)放电电压 平台衰减更快。(4)高电压。充电电压高于4.6V。当前商用电解液的分解电压通常在4.4V以下。

4. 三元正极产业链重点公司分析

三元正极行业高速发展。技术迭代。龙头占优

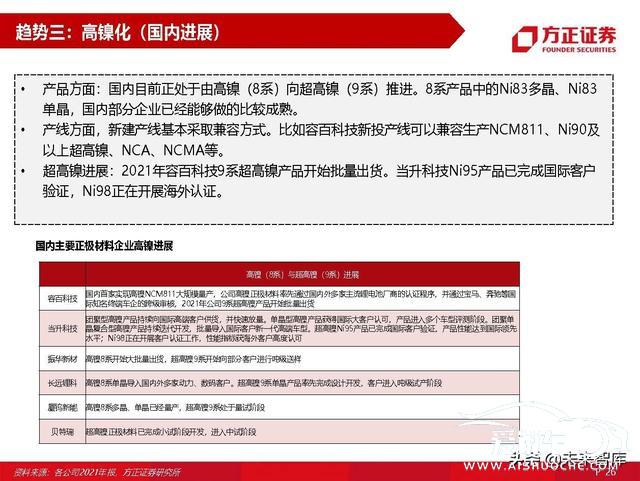

由于三元正极能量密度高。在新能源车市场稳稳占据中高端市场。2021年国内三元正极材料产量 为39.81万吨。同比增长89.5%;全球产量为72.97万吨。同比增长79.3%。随着三元正极材料进一步向单晶。高电压。高镍方向发展。行业技术门槛不断提高。行业龙头公 司凭借技术实力。不断推出新品。保持领先优势。而新进入者很难撼动行业龙头公司地位。

容百科技:三元高镍龙头

容百科技是国内高镍三元正极材料的龙头企业。2021年公司出货量中高镍占比达到90%。公司高 镍产品市占率已连续多年位居全国第一。目前公司高镍9系前驱体和9系单晶正极均已实现量产。产能方面。公司预计到今年年底扩产到25万吨。相对于年初的12万吨。增长一倍多。随着公司进 一步高速扩张。公司在三元正极材料市场有望稳居全球第一。

当升科技:海外市场占优

当升科技主要产品是三元正极。以出口海外为主。公司国际客户主要包括SK on。LG化学。AESC。 Northvolt 等动力电池企业和车企。公司产品出口到日本。韩国。欧洲和美国。公司国内客户包括 亿纬。中航。蜂巢等。与国内市场相比。海外认证周期更长。对产品的质量。稳定性等要求更高。并且海外认证通过后。 在出货量和盈利方面也更有保障。公司高镍产品在行业中处于领先位置。团聚型高镍快速放量。单晶型高镍进入多个车型评测。团 聚单晶复合型高镍持续迭代。超高镍Ni95完成国际客户认证。

长远锂科:一体化打造核心优势

长远锂科主要产品是三元正极材料。并且前驱体自供比例较高。21年公司三元前驱体产量2.89万 吨。全部自用。三元正极材料产量4.47万吨。相当于前驱体自供比例~65%。公司中镍高电压产品在行业处于领先位置。公司新一代中镍高电压65 系单晶产品采用低成本粗颗 粒锂源。可以降低成本。并提高生产效率。高镍方面。公司新一代镍83单晶产品已经通过宁德时 代吨级样品测试。公司超高镍 9 系单晶产品。下游客户已经进入吨级试产阶段。

振华新材:三烧工艺行业领先

振华新材主营三元正极材料。公司在单晶正极方面有着非常深入的研究。公司早在2009年就推出第一代 5系单晶产品。从2018年开始。公司逐步推出6系和8系单晶产品。公司单晶产品以三次烧结工艺为主。三烧工艺在前驱体选择。高镍材料制备等方面均具备一定优势。2021年公司高镍8系产品实现批量供货。8系产品营收占比达到38.08%。并且公司超高镍9系三元正极材 料已于2021年开始向部分客户进行吨级送样。

厦钨新能:全球钴酸锂龙头。中镍高电压快速推进

厦钨新能是全球钴酸锂正极材料龙头企业。21年公司钴酸锂销量4.5万吨。同增35%。公司高电压 4.48V钴酸锂产品从2020年开始大批量出货。 根据鑫椤资讯统计。21年公司钴酸锂产品全球市占率达到42%。同比提升8.5pct。 三元正极方面。公司开发的新一代中镍高电压6系产品。已经成功应用到续航里程超过1千公里的 电动车上。高镍方面。公司8系多晶与单晶产品均已经量产。9系处于量试阶段。

贝特瑞:全球负极龙头。三元正极开始放量

贝特瑞是全球负极材料的龙头企业。21年公司负极材料销量16.6万吨。同比增长121%。根据鑫椤 资讯统计。 21年公司负极材料全球市占率19%。稳居全球第一。 公司研发投入高。21年公司研发费用5.9亿元。占营收比例5.6%。 正极方面。21年公司三元正极销量1.83万吨。同比增长452%。实现突破性进展。并且公司超高镍 正极材料开发项目。已经完成小试。进入中试阶段。

三元前驱体:三元正极材料性能实现的关键原材料

三元正极向单晶。高电压。高镍方向发展。上游原材料三元前驱体对三元正极材料的最终性能也 有重要影响。目前我国在三元前驱体研发与生产方面。已经处于全球领先地位。2021年全球三元前驱体产量中。 中伟股份。格林美和华友钴业位居全球前三。另外芳源股份前驱体产品主要供应松下。贝特瑞。 当升科技等。技术实力在行业中也是处于领先位置。

报告节选:

(本文仅供参考。不代表我们的任何投资建议。如需使用相关信息。请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站